Tutorial. Cómo calcular el ISR de una Persona Física con Actividad Empresarial

Summary

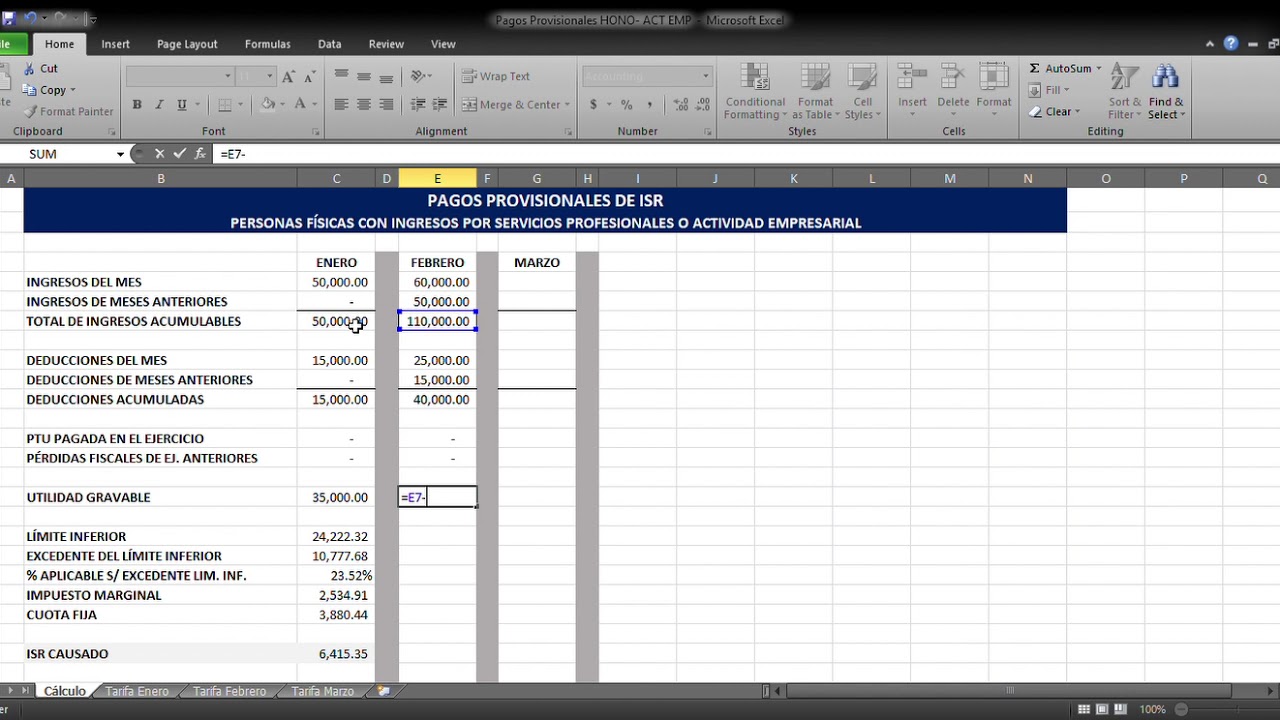

TLDREn este tutorial se explica cómo calcular el ICR (Impuesto sobre la Renta) para una persona física con actividad empresarial, excluyendo el régimen de incorporación fiscal. A través de un ejemplo práctico, el video detalla el proceso paso a paso: acumulación de ingresos, deducciones, y el cálculo de la base gravable. Se muestra cómo usar las tablas del SAT para determinar el impuesto marginal y la cuota fija, con el fin de calcular el impuesto total a pagar. Este tutorial es útil para entender cómo calcular el impuesto mensual a lo largo del año, tomando en cuenta las variaciones de ingresos y deducciones.

Takeaways

- 😀 Este tutorial está dirigido a personas físicas con actividad empresarial, no a quienes tributan en el régimen de incorporación fiscal (RIF).

- 😀 Es importante acumular los ingresos durante todo el año, ya que las personas físicas con actividad empresarial deben reportar los ingresos mensuales a lo largo del ejercicio fiscal.

- 😀 Al inicio del año (enero), se parte de 0 ingresos de periodos anteriores, lo que significa que se comienza a acumular desde cero.

- 😀 El primer paso en el cálculo del ICR es sumar los ingresos obtenidos durante el mes y restar las deducciones correspondientes para obtener la base gravable.

- 😀 La base gravable se obtiene restando las deducciones del total de ingresos. Este es el monto sobre el cual se calculará el impuesto.

- 😀 El SAT publica tablas con tarifas y límites que deben usarse para determinar el impuesto que corresponde según la base gravable de cada contribuyente.

- 😀 Para encontrar la tarifa correcta, se debe buscar el rango que corresponde a la base gravable en las tablas publicadas por el SAT.

- 😀 Una vez identificado el límite inferior y superior del rango correspondiente, se calcula el excedente y se aplica la tasa impositiva (en porcentaje) sobre el mismo.

- 😀 La cuota fija, que también se encuentra en la tabla del SAT, se suma al impuesto marginal para obtener el impuesto total que se debe pagar.

- 😀 Si ya se han hecho pagos previos de impuestos en meses anteriores, estos se restan del total a pagar, pero en el primer mes (enero), no hay pagos previos.

- 😀 Este procedimiento se repite mes a mes, ajustando los ingresos, deducciones y pagos previos, y es crucial para determinar correctamente el impuesto a pagar durante todo el año.

Q & A

¿Qué tipo de régimen fiscal se aborda en este tutorial?

-Este tutorial se enfoca en el cálculo del ISR para personas físicas con actividad empresarial, no para aquellos que tributan bajo el régimen de incorporación fiscal (RIF).

¿Por qué es importante saber en qué mes del año nos encontramos al calcular el ISR?

-Es crucial saber el mes, porque las personas físicas con actividad empresarial deben acumular sus ingresos a lo largo del año. Esto no ocurre con el régimen de incorporación fiscal, y el mes determina las tablas fiscales a utilizar.

¿Cómo se calcula la base gravable para el cálculo del ISR?

-La base gravable se obtiene restando las deducciones del periodo de los ingresos obtenidos en el mismo periodo. En el ejemplo, se restaron 20,987 pesos de deducciones a los 59,800 pesos de ingresos, resultando en una base gravable de 32,903 pesos.

¿Qué son las tablas del SAT y cómo se utilizan en este proceso?

-Las tablas del SAT son una herramienta que muestra los límites de ingresos y las tasas impositivas correspondientes para el cálculo del ISR. Se utilizan para encontrar el rango en el que se encuentra la base gravable y determinar el impuesto correspondiente.

¿Cómo se calcula el excedente en el proceso de determinación del ISR?

-El excedente se calcula restando el límite inferior del rango de la tabla del SAT de la base gravable. Por ejemplo, si la base gravable es de 32,903 pesos y el límite inferior del rango es de 24,222 pesos, el excedente es 8,681 pesos.

¿Qué es la tasa impositiva y cómo se aplica en el cálculo del ISR?

-La tasa impositiva es un porcentaje que se aplica sobre el excedente de la base gravable. En este caso, el excedente de 8,681 pesos se multiplica por la tasa del 23.52% para calcular el impuesto marginal.

¿Qué es el impuesto marginal y cómo se calcula?

-El impuesto marginal es el resultado de multiplicar el excedente por la tasa impositiva correspondiente. En el ejemplo, el impuesto marginal se calcula como 8,681 pesos multiplicado por 23.52%, lo que da un total de 2,044.83 pesos.

¿Qué es la cuota fija y cómo se utiliza en el cálculo del ISR?

-La cuota fija es un monto predeterminado que se encuentra en la tabla del SAT y se suma al impuesto marginal para calcular el ISR total. En el ejemplo, la cuota fija es de 3,880.44 pesos, que se agrega al impuesto marginal para obtener el ISR total.

¿Cómo se obtiene el ISR total a pagar?

-El ISR total a pagar se obtiene sumando el impuesto marginal y la cuota fija. En este caso, se suman 2,044.83 pesos del impuesto marginal y 3,880.44 pesos de la cuota fija, resultando en un total de 5,925.27 pesos.

¿Qué ocurre si ya se han realizado pagos de ISR en meses anteriores?

-Si ya se han realizado pagos de ISR en meses anteriores, se deben restar estos pagos del ISR total a pagar. En este caso, como estamos en el primer mes del año, no hay pagos anteriores, por lo que el ISR a cargo es de 5,925.27 pesos.

Outlines

此内容仅限付费用户访问。 请升级后访问。

立即升级Mindmap

此内容仅限付费用户访问。 请升级后访问。

立即升级Keywords

此内容仅限付费用户访问。 请升级后访问。

立即升级Highlights

此内容仅限付费用户访问。 请升级后访问。

立即升级Transcripts

此内容仅限付费用户访问。 请升级后访问。

立即升级浏览更多相关视频

PAGOS PROVISIONALES DE ISR HONORARIOS | APRENDE A CALCULAR TUS IMPUESTOS POR HONORARIOS

¿Cómo se calcula el ISR de las personas morales? (Régimen General y RESICO)

¿CÓMO SE CALCULA EL IMPUESTO A LA RENTA ANUAL? Tercera Categoría

🚨📍Actividades Empresariales y ProfesionaleS 🏭👥PERSONAS FISICAS (Concepto y definiciones) LISR📖CFF

Cálculo de ISR Personas Físicas 2022 || Asalariados || caso real en excel || rumbo a la anual

Cálculo de AGUINALDO 2021 y su retención de ISR

5.0 / 5 (0 votes)