Utilidad Gravable del Ejercicio de Personas Físicas que Perciben Ingresos por Actividad Empresarial.

Summary

TLDREl video aborda cómo presentar correctamente la declaración anual de personas físicas con actividades empresariales, detallando el proceso para calcular la utilidad gravable. Se explica cómo restar deducciones autorizadas, pérdidas fiscales y el cálculo del impuesto sobre la renta. También se mencionan los ajustes salariales que deben hacer los patrones y los casos en los que los empleados deben presentar su propia declaración. Además, se destacan las situaciones en las que no es obligatorio presentar la declaración anual y se abordan las obligaciones fiscales relacionadas con ingresos adicionales.

Takeaways

- 📊 La declaración anual para personas físicas debe presentarse a más tardar el 30 de abril de cada año fiscal.

- 📉 La utilidad gravable se calcula restando deducciones autorizadas y pérdidas fiscales de los ingresos gravados.

- 🏢 El capítulo 2 del título 4 de la Ley del ISR regula a las personas físicas con actividades empresariales y profesionales.

- 📋 El cálculo del impuesto anual incluye sumar ingresos gravados, restar deducciones autorizadas y aplicar tablas del ISR.

- ⚖️ La base gravable se determina con el excedente del límite inferior y se multiplica por el porcentaje aplicable.

- 💼 Los empleadores deben realizar ajustes anuales de salarios antes del 28 de febrero del siguiente año fiscal.

- 📅 El ajuste anual no aplica cuando el trabajador prestó servicios por menos de un año o con más de un empleador simultáneamente.

- 📝 Los trabajadores deben comunicar al patrón antes del 31 de diciembre si desean presentar la declaración anual de forma independiente.

- 💸 Los ingresos adicionales a salarios, como ventas de bienes o actividades empresariales, requieren presentar la declaración anual.

- 🔄 En ciertos casos, los asalariados no están obligados a presentar la declaración anual si cumplen condiciones específicas (como ingresos de un solo empleador y menores a 20,000 pesos por intereses).

Q & A

¿Qué es la autoridad gravable para una persona física en México?

-La autoridad gravable es el resultado que una persona física genera por el ejercicio de una actividad empresarial. Se determina restando los ingresos exentos y las deducciones autorizadas del ejercicio a los ingresos acumulables efectivamente cobrados.

¿Cuándo se determina la utilidad gravable para una persona física con actividades empresariales?

-La utilidad gravable se determina al cierre de su ejercicio, considerando los ingresos acumulables, los ingresos exentos, las deducciones autorizadas y las pérdidas fiscales pendientes de amortizar de ejercicios anteriores.

¿Cuál es la fecha límite para presentar la declaración anual del impuesto sobre la renta en México?

-La declaración anual del impuesto sobre la renta debe ser presentada a más tardar el 30 de abril del año siguiente al ejercicio fiscal.

¿Qué se debe informar en la declaración anual del impuesto sobre la renta para las personas físicas con ingresos por actividades empresariales?

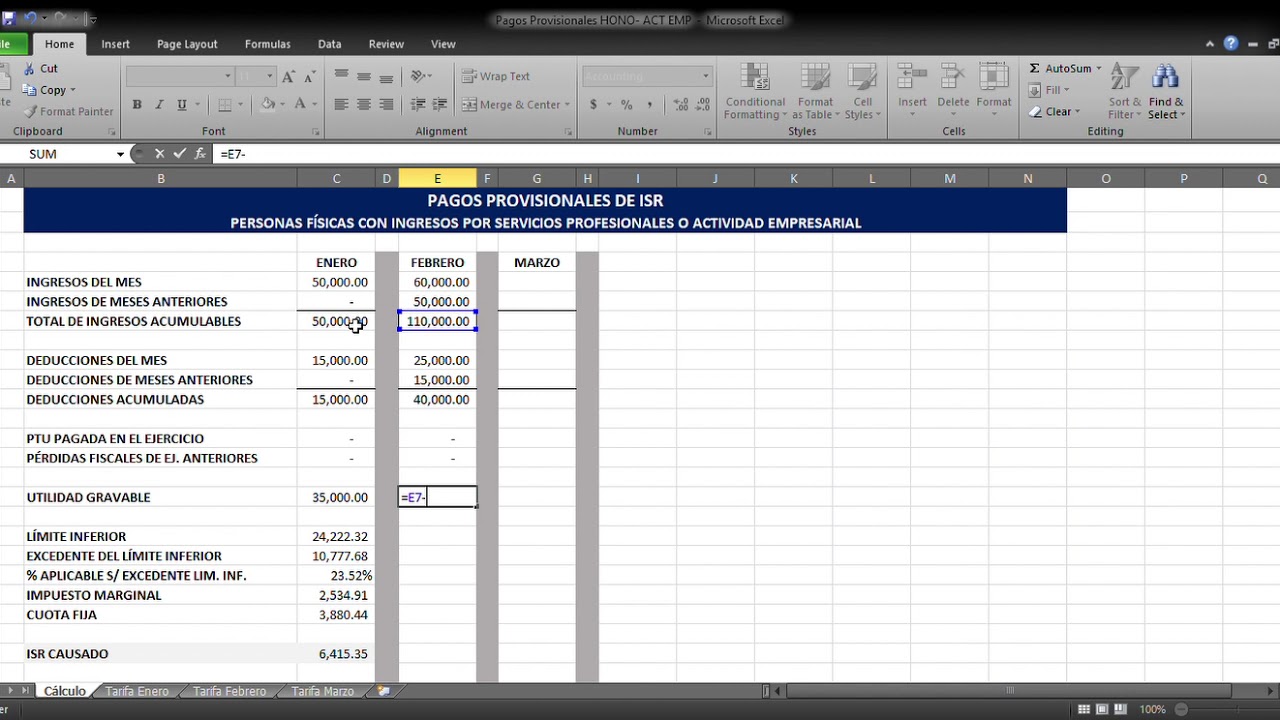

-En la declaración anual se debe informar el monto total de los ingresos, los gastos, las retenciones al año y los pagos provisionales mensuales realizados.

¿Cómo se calcula el impuesto anual de las personas físicas que perciben ingresos por actividades empresariales?

-El impuesto se calcula restando las deducciones autorizadas a los ingresos acumulables, restando luego la PTP y las pérdidas de ejercicios anteriores para obtener la base gravable. Se resta el límite inferior y se multiplica el excedente por el porcentaje del límite inferior, sumando la cuota fija y restando los pagos provisionales y las retenciones para obtener el impuesto a cargo o a favor.

¿Cuál es el régimen de tributación para las personas físicas con actividades empresariales y profesionales en México?

-El régimen de tributación se encuentra en el capítulo 2 de los ingresos por actividades empresariales y profesionales del título cuatro de las personas físicas del impuesto sobre la renta.

¿Qué cambios se han implementado recientemente en el régimen de incorporación fiscal conocido como 'dell'?

-El régimen de incorporación fiscal conocido como 'dell' fue derogado el año anterior al momento del transcript.

¿Cuál es la obligación del patrón con respecto al impuesto sobre la renta de los trabajadores en México?

-El patrón tiene la obligación de calcular el impuesto sobre la renta anual que corresponda al trabajador, a menos que el trabajador tenga la obligación de terminar y presentar la declaración anual por sí mismo.

¿Cuándo debe el patrón comunicar al trabajador que él presentará la declaración anual del impuesto sobre la renta?

-El patrón debe comunicar por escrito al trabajador que él presentará la declaración anual a más tardar el 31 de diciembre del año que se trate.

¿En qué casos no debe el patrón realizar el ajuste al trabajador por impuesto sobre la renta?

-El patrón no debe realizar el ajuste al trabajador por impuesto sobre la renta si el trabajador ha trabajado menos de un año calendario, si ha prestado servicios a dos o más empleadores simultáneamente, si excedió su ingreso anual de 45 mil pesos, o si tiene ingresos de otros capítulos del título 4 además de sueldos y salarios.

¿Qué documentos debe entregar el patrón al trabajador al final del año?

-El patrón debe entregar al trabajador una constancia de retenciones y percepciones que incluye el monto de los ingresos percibidos, el impuesto retenido y todos los datos del patrón.

Outlines

此内容仅限付费用户访问。 请升级后访问。

立即升级Mindmap

此内容仅限付费用户访问。 请升级后访问。

立即升级Keywords

此内容仅限付费用户访问。 请升级后访问。

立即升级Highlights

此内容仅限付费用户访问。 请升级后访问。

立即升级Transcripts

此内容仅限付费用户访问。 请升级后访问。

立即升级浏览更多相关视频

Cálculo de ISR Personas Físicas 2022 || Asalariados || caso real en excel || rumbo a la anual

✅11 Calculo en Excel y Declaracion mensual de Ingresos por Arrendamiento SAT 2024 (Ejemplo)

PAGOS PROVISIONALES DE ISR HONORARIOS | APRENDE A CALCULAR TUS IMPUESTOS POR HONORARIOS

Ingresos por adquisición de bienes

Personas Físicas que Perciben Ingresos por Intereses.

Gastos deducibles para personas físicas con actividad empresarial

5.0 / 5 (0 votes)