ISR de ingresos por ARRENDAMIENTO de inmuebles. 114 LISR.

Summary

TLDREn este video, José Miguel explica el régimen fiscal aplicable a los ingresos por arrendamiento de bienes inmuebles según la Ley del Impuesto sobre la Renta (ISR). Detalla las diferencias entre arrendamiento y subarrendamiento, la deducción ciega que permite restar el 35% de los ingresos obtenidos sin necesidad de justificar los gastos, y la acumulación de ingresos en el sistema de flujo de efectivo para personas físicas. También aborda los rendimientos obtenidos a través de los certificados de participación inmobiliaria no amortizables. El video proporciona una comprensión clara de cómo los contribuyentes deben tratar estos ingresos bajo el régimen fiscal.

Takeaways

- 😀 El régimen fiscal para ingresos por arrendamiento de bienes inmuebles está regulado en el Título IV, Capítulo III de la Ley del Impuesto sobre la Renta (ISR) para personas físicas.

- 😀 Los ingresos por arrendamiento de bienes inmuebles (casas, terrenos, departamentos) están diferenciados de los ingresos por arrendamiento de bienes muebles (como sillas o mesas).

- 😀 La diferencia entre arrendamiento y subarrendamiento es clave: el arrendador es el propietario o comodatario del inmueble, mientras que el subarrendador es un arrendatario que cede el uso del inmueble a un tercero.

- 😀 Los ingresos por arrendamiento, subarrendamiento y rendimientos de certificados de participación inmobiliaria no amortizables están sujetos a las mismas reglas fiscales del Capítulo III.

- 😀 Los certificados de participación inmobiliaria son una figura que permite a los fideicomisarios recibir los frutos de un inmueble arrendado sin ser propietarios directos.

- 😀 La deducción ciega del 35% es una facilidad fiscal que permite a los contribuyentes deducir un porcentaje de los ingresos por arrendamiento sin necesidad de demostrar gastos específicos.

- 😀 La deducción ciega es una de las principales ventajas para las personas físicas, ya que simplifica el proceso de deducción y permite reducir la base gravable de manera significativa.

- 😀 Las personas físicas acumulan ingresos por arrendamiento solo cuando efectivamente reciben el pago, siguiendo el sistema de flujo de efectivo.

- 😀 Las personas morales, a diferencia de las personas físicas, deben acumular los ingresos de arrendamiento cuando se devengan, aunque no hayan recibido el pago.

- 😀 Los ingresos provenientes de créditos, como las rentas no pagadas aún, solo se acumulan cuando se cobran efectivamente, lo cual facilita la liquidez de las personas físicas.

- 😀 Este régimen fiscal es exclusivo para personas físicas y ofrece beneficios que no están disponibles para las personas morales, como la deducción ciega y la acumulación solo por pagos recibidos.

Q & A

¿Qué régimen fiscal aplica para las personas físicas que obtienen ingresos por arrendamiento de bienes inmuebles?

-El régimen fiscal que aplica es el capítulo tercero del título cuarto de la Ley del Impuesto sobre la Renta (ISR), que regula específicamente los ingresos derivados del arrendamiento de bienes inmuebles para personas físicas.

¿Cómo se distingue el arrendamiento del subarrendamiento según la ley?

-El arrendamiento lo puede realizar el propietario o un comodatario con facultades expresas para arrendar. En cambio, el subarrendamiento lo realiza el arrendatario, quien, al tener el derecho sobre el inmueble, lo subarrienda a un tercero.

¿Qué son los certificados de participación inmobiliaria no amortizables y cómo se relacionan con el arrendamiento?

-Los certificados de participación inmobiliaria no amortizables representan una participación en los rendimientos generados por bienes inmuebles administrados en un fideicomiso. Los ingresos derivados de estos certificados se consideran dentro del régimen fiscal del arrendamiento de bienes inmuebles.

¿Qué significa la deducción ciega y cómo beneficia a los contribuyentes?

-La deducción ciega es una facilidad fiscal que permite a los contribuyentes deducir automáticamente el 35% de sus ingresos por arrendamiento sin tener que demostrar los gastos realizados en mantenimiento, reparaciones o sueldos relacionados con los inmuebles.

¿Qué tipo de bienes deben ser arrendados para aplicar el régimen del capítulo tercero de la Ley del ISR?

-Este régimen se aplica a los ingresos obtenidos por el arrendamiento de bienes inmuebles, es decir, bienes que no se pueden mover o trasladar, como terrenos, casas, departamentos, etc.

¿Cuándo deben acumular los ingresos las personas físicas que arrendan bienes inmuebles?

-Las personas físicas deben acumular los ingresos solo cuando estos hayan sido efectivamente cobrados, es decir, bajo el sistema de flujo de efectivo, a diferencia de las personas morales que acumulan conforme al sistema de devengo.

¿Qué establece el artículo 114 de la Ley del ISR respecto a los ingresos por arrendamiento?

-El artículo 114 establece que los ingresos provenientes de arrendamiento o subarrendamiento de bienes inmuebles, así como los rendimientos de certificados de participación inmobiliaria no amortizables, deben ser tratados bajo el régimen fiscal del capítulo tercero del título cuarto de la Ley del ISR.

¿Cuál es la principal diferencia entre las personas físicas y las personas morales en cuanto a la acumulación de ingresos por arrendamiento?

-Las personas físicas acumulan ingresos por arrendamiento cuando efectivamente los cobran, bajo el sistema de flujo de efectivo, mientras que las personas morales deben acumular los ingresos cuando se devengan, es decir, cuando tienen el derecho de exigir el pago, independientemente de si han recibido el dinero.

¿Qué problemas pueden enfrentar las personas morales al acumular ingresos por arrendamiento antes de recibir el pago?

-Las personas morales podrían enfrentar problemas de liquidez, ya que tendrían que pagar impuestos sobre ingresos que aún no han recibido, lo que podría afectar su flujo de caja.

¿En qué situaciones no se puede hacer un subarrendamiento según la Ley del ISR?

-El subarrendamiento no puede ser realizado por el propietario del inmueble, sino únicamente por el arrendatario, quien tiene el derecho de subarrendar el inmueble a un tercero. Si el arrendatario no tiene esta facultad, no podrá subarrendar la propiedad.

Outlines

This section is available to paid users only. Please upgrade to access this part.

Upgrade NowMindmap

This section is available to paid users only. Please upgrade to access this part.

Upgrade NowKeywords

This section is available to paid users only. Please upgrade to access this part.

Upgrade NowHighlights

This section is available to paid users only. Please upgrade to access this part.

Upgrade NowTranscripts

This section is available to paid users only. Please upgrade to access this part.

Upgrade NowBrowse More Related Video

¿Qué DEDUCCIONES puedes hacer si eres ARRENDADOR? ¿Qué es DEDUCCIÓN CIEGA? 115 LISR.

RENTA DE 1RA CATEGORIA - ARRENDAMIENTO, SUBARRENDAMIENTO Y MEJORAS - SUNAT 2023

Regimen arrendamiento de inmuebles.

✅11 Calculo en Excel y Declaracion mensual de Ingresos por Arrendamiento SAT 2024 (Ejemplo)

EL IMPUESTO SOBRE LA RENTA

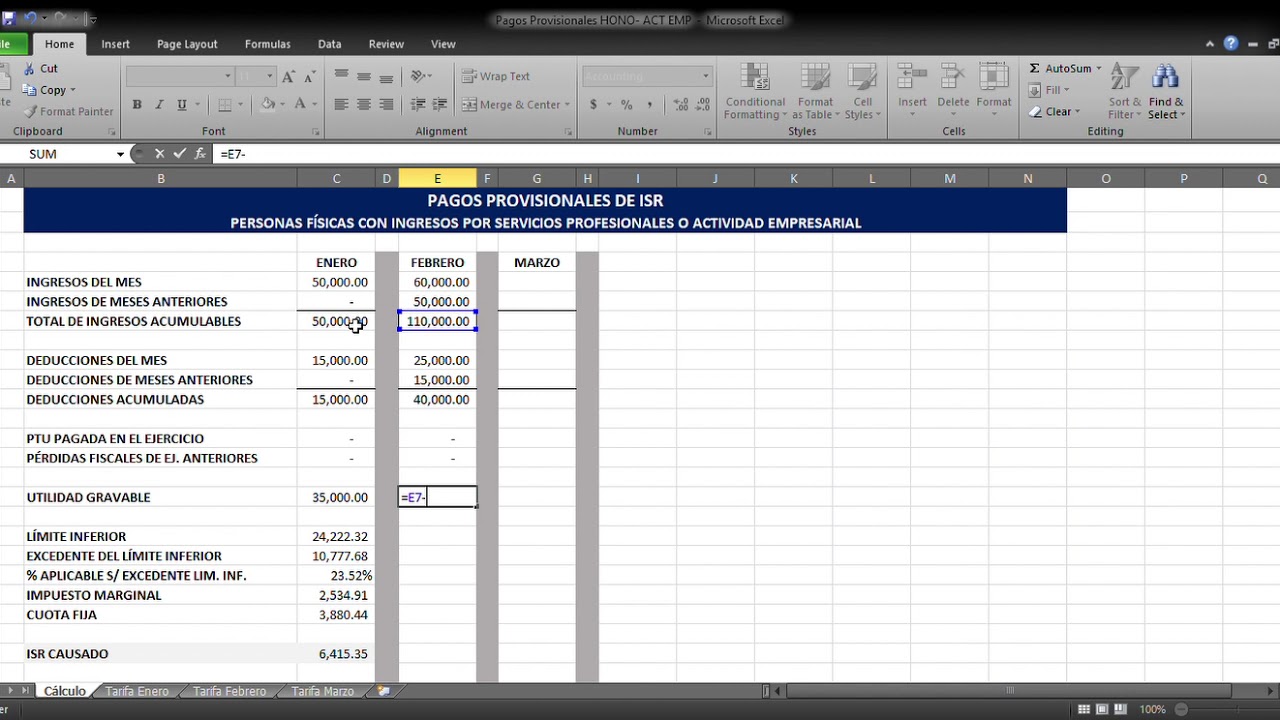

PAGOS PROVISIONALES DE ISR HONORARIOS | APRENDE A CALCULAR TUS IMPUESTOS POR HONORARIOS

5.0 / 5 (0 votes)