¿QUÉ SON LOS DERIVADOS FINANCIEROS?

Summary

TLDREn este video, se introduce al espectador en el mundo de los derivados financieros, explicándoles qué son y cómo funcionan. Los derivados son instrumentos financieros cuyo valor depende de otros activos subyacentes, como materias primas, acciones, bonos, índices o monedas. Su objetivo principal es brindar certidumbre y control de riesgos financieros a las empresas, permitiendo una planificación financiera confiable y minimizando la fluctuación de precios en los mercados. Se describen los cuatro tipos principales de derivados: futuros, forwards, swaps y opciones, y se destaca su importancia en el mercado financiero. Además, se mencionan los diferentes operadores en el mercado, como los hedgers, especuladores y arbitrageurs, y se ofrece un ejemplo de cómo los especuladores pueden obtener ganancias a través de los futuros. El video concluye con una promesa de带来更多关于衍生品的深入内容 en futuras entregas.

Takeaways

- 📈 Los derivados financieros son instrumentos cuya valor depende de otros activos subyacentes, como materias primas, acciones, bonos, índices, entre otros.

- 🛡️ El objetivo original de los derivados es proporcionar seguridad y control de riesgos financieros, permitiendo una planificación financiera confiable.

- 💼 Los derivados no surgen como una alternativa de inversión o para obtener fondos, sino como instrumentos de cobertura de riesgo.

- 🔄 La innovación financiera permite la creación de productos financieros, principalmente derivados, que son personalizados según las necesidades.

- 📋 Los futuros son contratos que obligan a las partes a comprar o vender un activo subyacente a una fecha futura y a un precio determinado de antemano.

- 📝 Los forwards son similares a los futuros pero se negocian fuera del mercado y son contratos hechos a medida entre las partes.

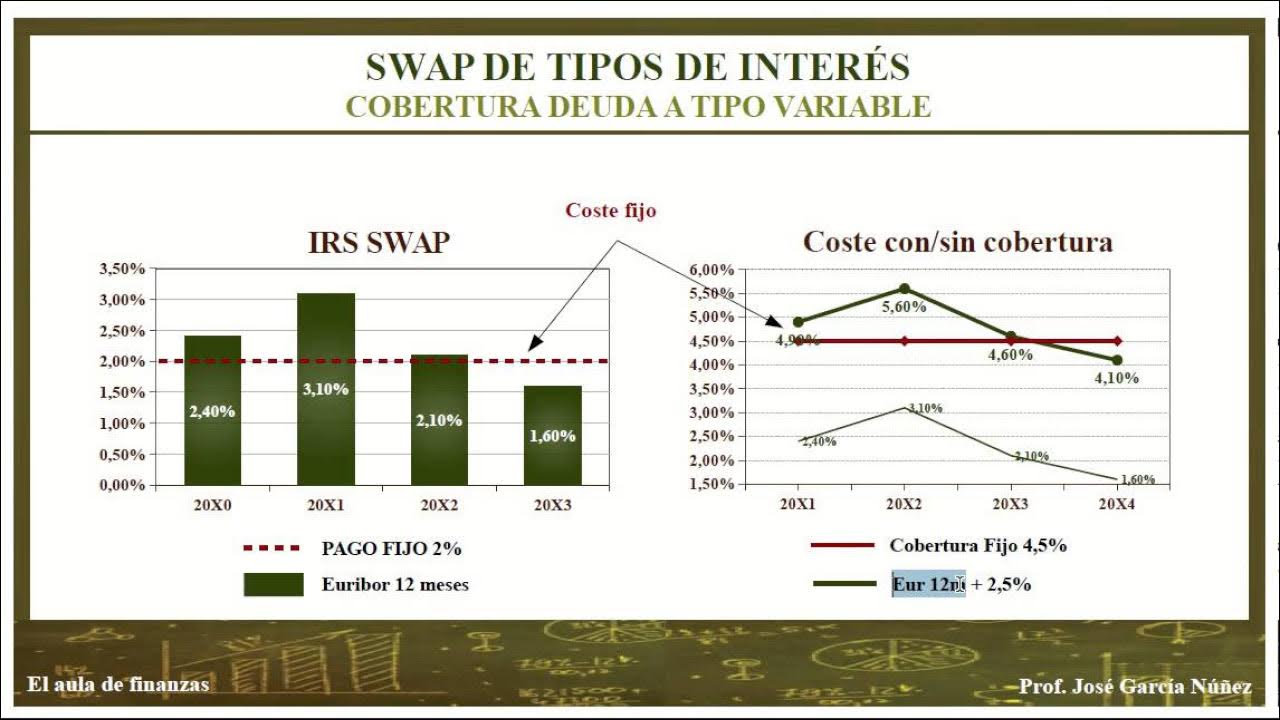

- 🔄 Los swaps implican la intercambio de rendimientos variables por fijos entre dos partes, generalmente operaciones entre bancos.

- 📊 Las opciones son contratos que otorgan el derecho, pero no la obligación, de comprar o vender un activo a una fecha futura a un precio determinado.

- 🤝 Los participantes en el mercado de derivados incluyen a los hedgers (para cobertura de riesgos), especuladores (buscando ganancias) y arbitrageurs (buscando desequilibrios en precios).

- 💰 Los especuladores operan en el mercado de derivados asumiendo riesgos con la esperanza de lograr ganancias significativas.

- 📉 Los traders también pueden utilizar futuros para protegerse contra una posible disminución en el precio de un activo, congelando el precio a un nivel más alto que el esperado.

- ❓ El precio de ejercicio o de entrega en un contrato de derivado lo determina el mercado y es el nivel en el que se ejecuta la transacción si se cumplen las condiciones del contrato.

Q & A

¿Qué son los derivados financieros según el script?

-Los derivados financieros son instrumentos financieros cuyo valor depende de otro o otros activos, denominados activos subyacentes. Estos pueden ser commodities, acciones, bonos, índices, entre otras cosas.

¿Cuál es el objetivo original de los derivados financieros?

-El objetivo original de los derivados financieros es brindar certidumbre y control de los riesgos financieros que enfrentan las empresas, obteniendo una planeación financiera confiable y minimizando la fluctuación de precios en los mercados.

¿Por qué los derivados financieros no son una alternativa de inversión o para obtener fondos en el mercado?

-Los derivados financieros no surgen como una alternativa de inversión o para obtener fondos en el mercado porque su principal función es actuar como instrumentos de cobertura de riesgo, es decir, protegernos de ciertos riesgos en el mercado.

¿Cuáles son los cuatro principales tipos de derivados que se mencionan en el script?

-Los cuatro principales tipos de derivados mencionados en el script son los futuros, los forwards, los swaps y las opciones.

¿Qué es un contrato de futuro y cómo se diferencia de un contrato de forward?

-Un contrato de futuro es un acuerdo que obliga a las partes a comprar o vender un número determinado de bienes o valores en una fecha futura y a un precio determinado de antemano. Mientras que un forward, que es similar a un futuro, se opera y se negocia fuera del mercado (over-the-counter) y son contratos hechos a medida.

¿Qué es un margen de garantía en el contexto de los derivados financieros?

-Un margen de garantía es una cantidad de dinero o valor que las partes deben depositar antes de operar con derivados financieros. Sirve como garantía en caso de incumplimiento de alguna de las partes en el contrato.

¿Cómo se definen los swaps y para qué sirven?

-Los swaps son sucesivos contratos de forward en los que se intercambian rendimientos variables por fijos, generalmente entre bancos. Sirven para que entidades financieras o bancos intercambian tasas de interés, lo que permite a los países o instituciones más vulnerables buscar rendimientos fijos y a los más estables buscar tasas variables.

¿Qué es una opción financiera y cómo se diferencia de un contrato de futuro?

-Una opción financiera es un contrato que da al tenedor el derecho, pero no la obligación, de comprar o vender bienes o valores a una fecha futura a un precio determinado. Se diferencia del contrato de futuro en que este último obliga a las partes a cumplir con la transacción a la fecha y precio acordados.

¿Quiénes son los principales participantes en el mercado de derivados?

-Los principales participantes en el mercado de derivados son los hedgers, que utilizan los derivados para cubrirse contra el riesgo, los especuladores, que asumen riesgos en busca de ganancias, y los arbitrrajes, que buscan desequilibrios en el mercado para obtener beneficios sin asumir riesgos.

¿Cómo funciona un especulador en el mercado de futuros?

-Un especulador en el mercado de futuros actúa basado en sus expectativas sobre el movimiento de precios. Si cree que el precio de un activo subirá, compra un contrato de futuro a un precio actual, con la intención de venderlo a un precio más alto en el mercado futuro. Si cree que el precio bajará, vendrá un contrato de futuro con la expectativa de comprarlo a un precio más bajo en el futuro.

¿Cómo se calcula el beneficio de una operación con futuros?

-El beneficio de una operación con futuros se calcula restando el precio de ejercicio o de entrega del contrato de futuro del precio de mercado actual del activo. Si el precio de mercado es mayor al del contrato de futuro (en el caso de una compra) o menor (en el caso de una venta), el especulador o el hedger obtiene una ganancia equivalente a la diferencia entre estos precios, multiplicada por la cantidad de activo en el contrato.

Outlines

Cette section est réservée aux utilisateurs payants. Améliorez votre compte pour accéder à cette section.

Améliorer maintenantMindmap

Cette section est réservée aux utilisateurs payants. Améliorez votre compte pour accéder à cette section.

Améliorer maintenantKeywords

Cette section est réservée aux utilisateurs payants. Améliorez votre compte pour accéder à cette section.

Améliorer maintenantHighlights

Cette section est réservée aux utilisateurs payants. Améliorez votre compte pour accéder à cette section.

Améliorer maintenantTranscripts

Cette section est réservée aux utilisateurs payants. Améliorez votre compte pour accéder à cette section.

Améliorer maintenantVoir Plus de Vidéos Connexes

Derivados financieros - Aprender inversión en bolsa desde cero

Derivados (Parte 1 de 2)

APLICACIONES MÓVILES: Qué son, usos, funcionamiento y tipos de Apps

PRODUCTOS DERIVADOS. Definición, características, clasificación y utilidad.

Los ESTADOS FINANCIEROS ¿qué son? 💎

¿Qué es un Sistema de Información Geográfica (SIG/GIS)?

5.0 / 5 (0 votes)