PAGOS PROVISIONALES DE ISR HONORARIOS | APRENDE A CALCULAR TUS IMPUESTOS POR HONORARIOS

Summary

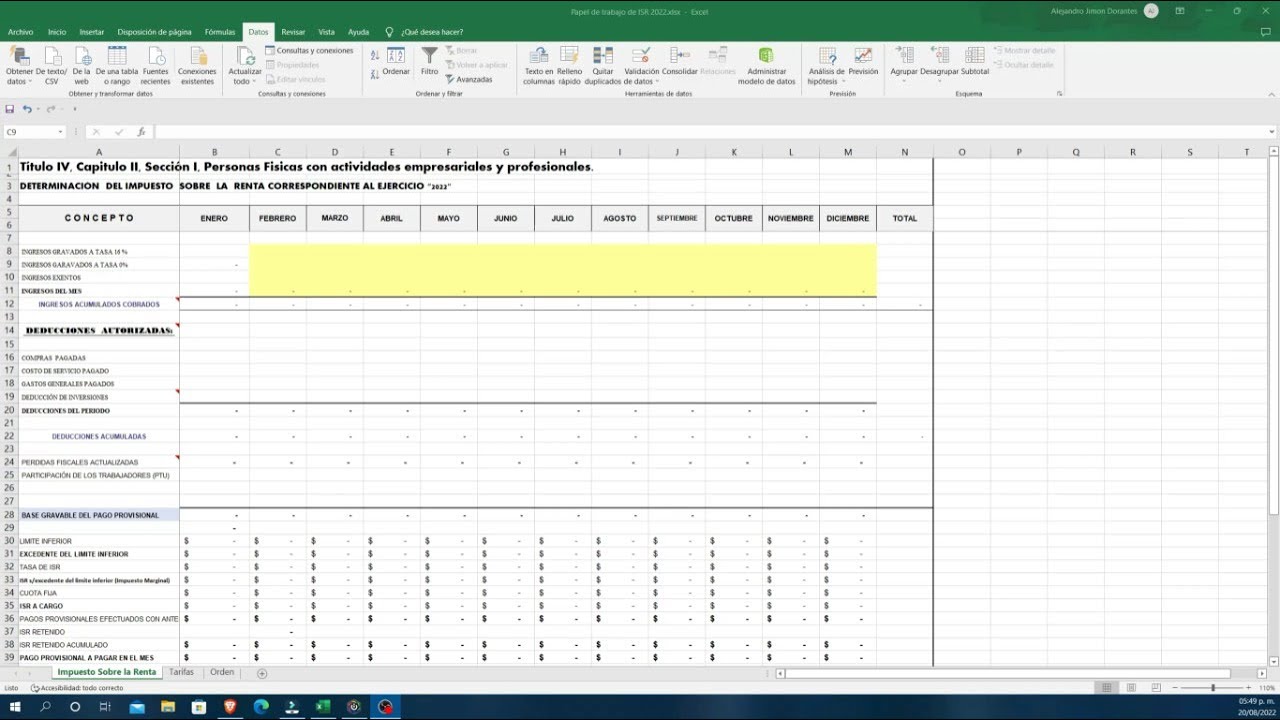

TLDREn este video, se explica cómo realizar los pagos provisionales por honorarios o actividades empresariales de una persona física, de acuerdo con la Ley del Impuesto sobre la Renta (ISR). A través de un ejercicio práctico, se muestra cómo calcular los ingresos acumulables, deducciones autorizadas y la utilidad gravable, utilizando las tarifas del anexo 8 de la resolución miscelánea fiscal. Además, se detallan los métodos para disminuir el impuesto causado mediante pagos provisionales y retenciones. El tutorial proporciona ejemplos claros para facilitar la comprensión de este proceso fiscal esencial para quienes prestan servicios independientes.

Takeaways

- 😀 Es importante conocer cómo realizar los pagos provisionales por honorarios o actividades empresariales de una persona física, según el artículo 106 de la Ley del Impuesto sobre la Renta.

- 😀 Los ingresos deben ser determinados mensualmente, sumando los ingresos del mes actual y los de meses anteriores para calcular los ingresos acumulables.

- 😀 Las deducciones autorizadas, como los gastos con CFDI y pagos mediante tarjeta de crédito, deben ser sumadas mes a mes y deben cumplir ciertos requisitos legales.

- 😀 La utilidad gravable se obtiene al restar las deducciones autorizadas de los ingresos acumulables.

- 😀 El impuesto sobre la renta se calcula usando tarifas establecidas en el Anexo 8 de la Resolución Miscelánea Fiscal, según el rango en el que cae la utilidad gravable.

- 😀 El cálculo del impuesto incluye la aplicación de un porcentaje sobre el excedente del límite inferior, y una cuota fija específica según el rango de ingresos.

- 😀 Los pagos provisionales de meses anteriores, así como las retenciones efectuadas por personas morales, pueden restarse del impuesto causado en meses posteriores.

- 😀 Si no hay pagos provisionales previos, el impuesto causado debe ser pagado completamente en el mes correspondiente.

- 😀 En el caso de que haya retenciones por parte de personas morales (como un 10% sobre los pagos recibidos), se deben restar del impuesto a pagar.

- 😀 Es esencial acumular los ingresos y deducciones de todos los meses para calcular correctamente el impuesto sobre la renta a lo largo del año.

- 😀 La correcta aplicación de estos cálculos asegura que las personas físicas cumplan con sus obligaciones fiscales y eviten problemas con el SAT.

Q & A

¿Qué artículo de la Ley del Impuesto Sobre la Renta fundamenta el proceso de pago provisional por honorarios o actividad empresarial de una persona física?

-El artículo 106 de la Ley del Impuesto Sobre la Renta fundamenta el proceso de pago provisional por honorarios o actividad empresarial de una persona física.

¿Cuál es el primer paso para calcular los pagos provisionales de una persona física?

-El primer paso es determinar los ingresos del mes correspondiente, en el ejemplo proporcionado, los ingresos de enero fueron de 50,000 pesos.

¿Qué tipo de deducciones se pueden considerar al calcular los pagos provisionales?

-Se pueden considerar las deducciones autorizadas, como gastos que cumplan con ciertos requisitos (CFDI, pago con tarjeta, transferencia, etc.) y las pérdidas fiscales de ejercicios anteriores, si aplican.

¿Qué se entiende por 'ingresos acumulables' y cómo se calculan?

-Los ingresos acumulables son la suma de los ingresos obtenidos durante el mes, más los de meses anteriores. Por ejemplo, para febrero, se suman los 60,000 pesos obtenidos en ese mes y los 50,000 pesos de enero, dando un total de 110,000 pesos de ingresos acumulables.

¿Cómo se determina la utilidad gravable para el cálculo de impuestos?

-La utilidad gravable se obtiene restando las deducciones autorizadas de los ingresos acumulables. En el ejemplo de enero, la utilidad gravable es de 35,000 pesos (50,000 - 15,000).

¿Dónde se encuentran las tarifas para calcular el impuesto sobre la renta de las personas físicas?

-Las tarifas para calcular el impuesto sobre la renta se encuentran en el Anexo 8 de la Resolución Miscelánea Fiscal.

¿Qué se hace cuando la utilidad gravable cae dentro de un rango de tarifa específica?

-Cuando la utilidad gravable cae dentro de un rango de tarifa, se identifica el límite inferior de ese rango, se resta de la utilidad gravable, y el excedente se multiplica por el porcentaje aplicable para obtener el impuesto marginal.

¿Qué elementos se suman para obtener el impuesto causado en el mes?

-El impuesto causado se obtiene sumando el impuesto marginal y la cuota fija del rango correspondiente. Por ejemplo, para enero, el impuesto marginal fue de 2,534 pesos y la cuota fija fue de 3,980 pesos, resultando en un impuesto causado de 2,415 pesos.

¿Qué conceptos se pueden acreditar para disminuir el impuesto causado?

-Se pueden acreditar pagos provisionales realizados en meses anteriores y retenciones efectuadas por personas morales, que deben ser restados del impuesto causado.

¿Cómo se calcula el impuesto a pagar si ya se han realizado pagos provisionales o si hubo retenciones de meses anteriores?

-El impuesto a pagar se calcula restando los pagos provisionales realizados en meses anteriores y las retenciones del impuesto sobre la renta de personas morales, si las hubiera. Esto disminuye el monto total a pagar.

Outlines

此内容仅限付费用户访问。 请升级后访问。

立即升级Mindmap

此内容仅限付费用户访问。 请升级后访问。

立即升级Keywords

此内容仅限付费用户访问。 请升级后访问。

立即升级Highlights

此内容仅限付费用户访问。 请升级后访问。

立即升级Transcripts

此内容仅限付费用户访问。 请升级后访问。

立即升级浏览更多相关视频

Cálculo ISR Personas Físicas con Actividades Empresariales Parte 2

Papel de trabajo de ISR personas físicas actividad empresarial (utilizando fórmulas de Excel)

¿Cómo calcular el ISR

EL IMPUESTO SOBRE LA RENTA

Cálculo de AGUINALDO 2021 y su retención de ISR

🤓🔢Aguinaldo 2023. Calculo anual y Retencion de ISR (Con Archivo de excel)

5.0 / 5 (0 votes)