Cadefi - Taller Práctico de ISR de las Personas Físicas 2020 Sesión 1

Summary

TLDREste video explica las complejidades del régimen fiscal mexicano, abordando temas como los ingresos asimilados a salarios, las actividades del sector primario, y la distinción entre honorarios y su tratamiento fiscal. Además, se profundiza en los regímenes opcionales y obligatorios para la asimilación a salarios, los casos de IVA exento y las deducciones aplicables. Se incluyen ejemplos prácticos de cómo los profesionales, como contadores y abogados, deben manejar impuestos y la forma en que se acreditan gastos como el IVA en situaciones de uso mixto. Esencial para entender cómo optimizar la carga tributaria.

Takeaways

- 😀 El régimen del sector primario aplica a personas que obtienen al menos el 90% de sus ingresos de actividades agrícolas, ganaderas, silvícolas o pesqueras.

- 😀 Las actividades asimiladas a salarios pueden incluir anticipos, rendimientos, dividendos y otras operaciones que se traten fiscalmente como ingresos asimilados a salarios, dependiendo de las circunstancias.

- 😀 Los honorarios profesionales se pueden asimilar a salarios si el servicio se presta a personas físicas con actividad empresarial o personas morales, bajo ciertas condiciones legales.

- 😀 En los casos de asimilación a salarios, no se pueden aplicar deducciones autorizadas por ese concepto, lo que afecta la capacidad de acreditar ciertos gastos como deducibles.

- 😀 Las colegiaturas de las escuelas primarias están exentas del IVA, lo que implica que el IVA de los gastos de estas instituciones se convierte en un gasto deducible.

- 😀 Si una empresa o profesional asimila a salarios, puede evitar el pago del IVA en ciertos gastos, como los relacionados con servicios profesionales, a través de un proceso legalmente permitido.

- 😀 Los servicios profesionales, como los de abogados, contadores, arquitectos, entre otros, pueden ser asimilados a salarios si se cumplen ciertos requisitos establecidos por la ley.

- 😀 Los ingresos derivados de la prestación de servicios profesionales pueden ser gravados por IVA, pero si el ingreso es asimilado a salarios, no se aplica IVA sobre esos ingresos.

- 😀 En situaciones donde un profesional utiliza un auto para fines profesionales, puede acreditar el IVA de la compra y mantenimiento del vehículo de forma proporcional entre los ingresos gravados y los no gravados por IVA.

- 😀 Existen criterios específicos, como el criterio 'Pemex' del anexo 7, que regula el tratamiento del IVA en situaciones de ingresos mixtos, donde el ingreso proviene tanto de actividades exentas como gravadas.

- 😀 La asimilación a salarios no es solo una opción voluntaria, sino que en ciertos casos, como los honorarios de miembros de consejos consultivos, es obligatoria según lo establecido por la ley fiscal.

Q & A

¿Qué tipos de ingresos pueden generar la obligación de pagar impuestos sobre la renta?

-Los ingresos por compras emitidas, ingresos omitidos, compras indebidamente registradas, préstamos a socios o integrantes, y gastos no deducibles pueden generar la obligación de pagar impuestos sobre la renta. Sin embargo, son casos excepcionales.

¿Una escuela primaria tiene que pagar impuesto sobre la renta?

-De manera general, una escuela primaria no es contribuyente del impuesto sobre la renta, ya que las colegiaturas están exentas del IVA, lo que convierte el IVA de sus gastos en un gasto deducible. El único costo mínimo sería el IVA no acreditable.

¿Cómo puede una escuela primaria evitar el pago del IVA?

-Una forma legal de evitar el pago del IVA es asimilar a salarios a los servicios profesionales que recibe, como abogados, contadores o arquitectos. Esto permite evitar la aplicación del IVA a esos servicios.

¿Qué significa asimilarse a salarios y cuándo es voluntario?

-Asimilarse a salarios implica que los ingresos se traten como si fueran salario para efectos fiscales. Es voluntario para los servicios profesionales o actividades empresariales en ciertas circunstancias, como cuando los clientes son personas físicas con actividad empresarial o personas morales.

¿Qué casos hacen obligatorio que los honorarios se asimilen a salarios?

-Es obligatorio asimilar a salarios en casos como los honorarios a miembros de consejos consultivos o cuando más del 50% de los ingresos provienen de un solo cliente y los servicios se prestan en sus instalaciones.

¿Qué deducciones pierde quien se asimila a salarios?

-Las personas que se asimilan a salarios no pueden aplicar deducciones autorizadas ni acreditar el IVA relacionado con sus actividades, ya que sus ingresos son tratados como salarios para efectos fiscales.

¿Cómo debe manejarse el IVA si una persona física tiene ingresos mixtos: algunos asimilados a salarios y otros por honorarios?

-Cuando una persona tiene ingresos asimilados a salarios y otros sujetos al IVA, debe distinguir entre ambos tipos de ingresos. El IVA relacionado con los ingresos sujetos a IVA se puede acreditar, pero no se puede acreditar el IVA de los ingresos asimilados a salarios.

¿Qué sucede si una persona física compra un auto para su actividad profesional mixta?

-Si una persona física utiliza un auto tanto para actividades sujetas a IVA como para actividades asimiladas a salarios, podrá acreditar el 100% del IVA solo por los gastos relacionados con los ingresos sujetos a IVA. Para los ingresos asimilados a salarios, no podrá acreditar el IVA.

¿Cuáles son las implicaciones fiscales para alguien que presta servicios profesionales a personas morales y personas físicas con actividad empresarial?

-Cuando alguien presta servicios profesionales a personas morales o físicas con actividad empresarial, y se asimila a salarios, sus ingresos provenientes de esos clientes no estarán sujetos a IVA, pero para otros servicios donde no se asimila a salarios, deberá aplicar el IVA correspondiente.

¿Cuál es la relación entre el anexo 3 de la resolución miscelánea y el IVA en este contexto?

-El anexo 3 de la resolución miscelánea establece criterios específicos, como el criterio Pemex, que detallan cómo tratar el IVA en situaciones complejas, como cuando se realizan actos gravados y exentos al mismo tiempo.

Outlines

This section is available to paid users only. Please upgrade to access this part.

Upgrade NowMindmap

This section is available to paid users only. Please upgrade to access this part.

Upgrade NowKeywords

This section is available to paid users only. Please upgrade to access this part.

Upgrade NowHighlights

This section is available to paid users only. Please upgrade to access this part.

Upgrade NowTranscripts

This section is available to paid users only. Please upgrade to access this part.

Upgrade NowBrowse More Related Video

FINANZAS PUBLICAS, Introducción a las finanzas públicas.

👉🏻¿Cómo saber en qué régimen fiscal estoy en el SAT? | ⚠️Saber mi régimen fiscal

🚨📍Actividades Empresariales y ProfesionaleS 🏭👥PERSONAS FISICAS (Concepto y definiciones) LISR📖CFF

EL IMPUESTO SOBRE LA RENTA

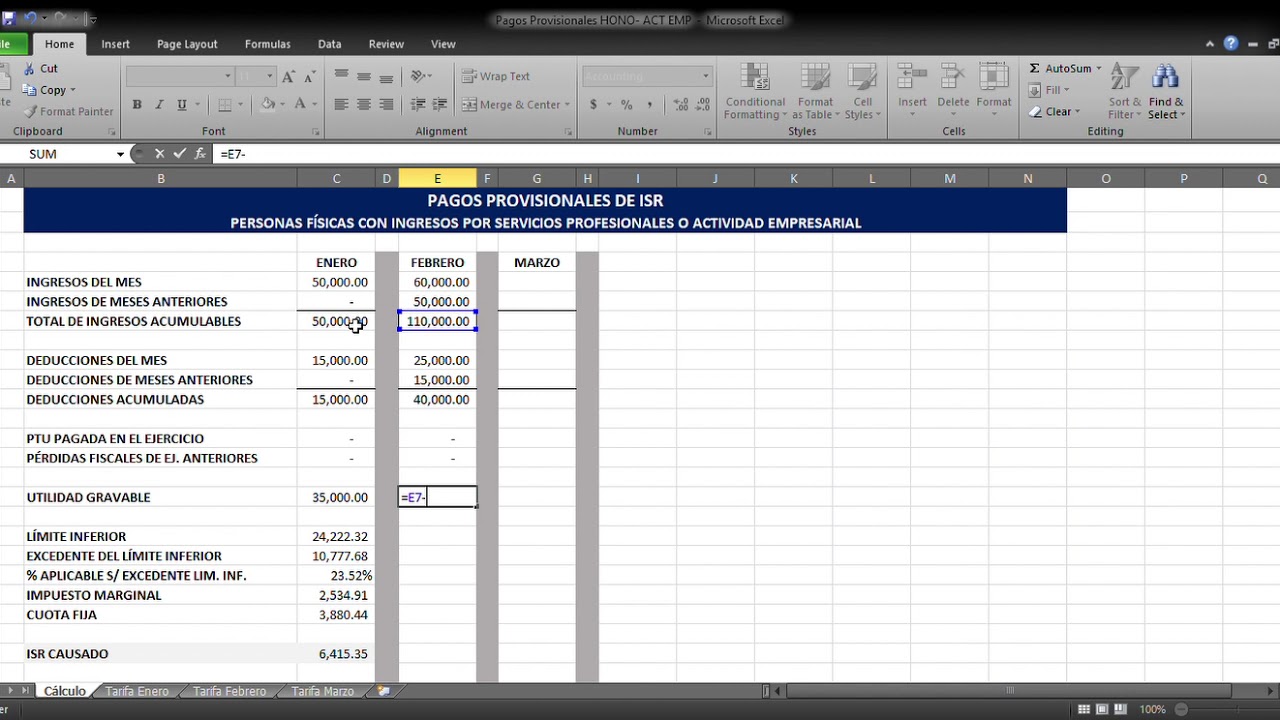

PAGOS PROVISIONALES DE ISR HONORARIOS | APRENDE A CALCULAR TUS IMPUESTOS POR HONORARIOS

Evasión fiscal

5.0 / 5 (0 votes)