L'alerte au krach du gouverneur de la banque centrale du Canada doit-elle être prise au sérieux?

Summary

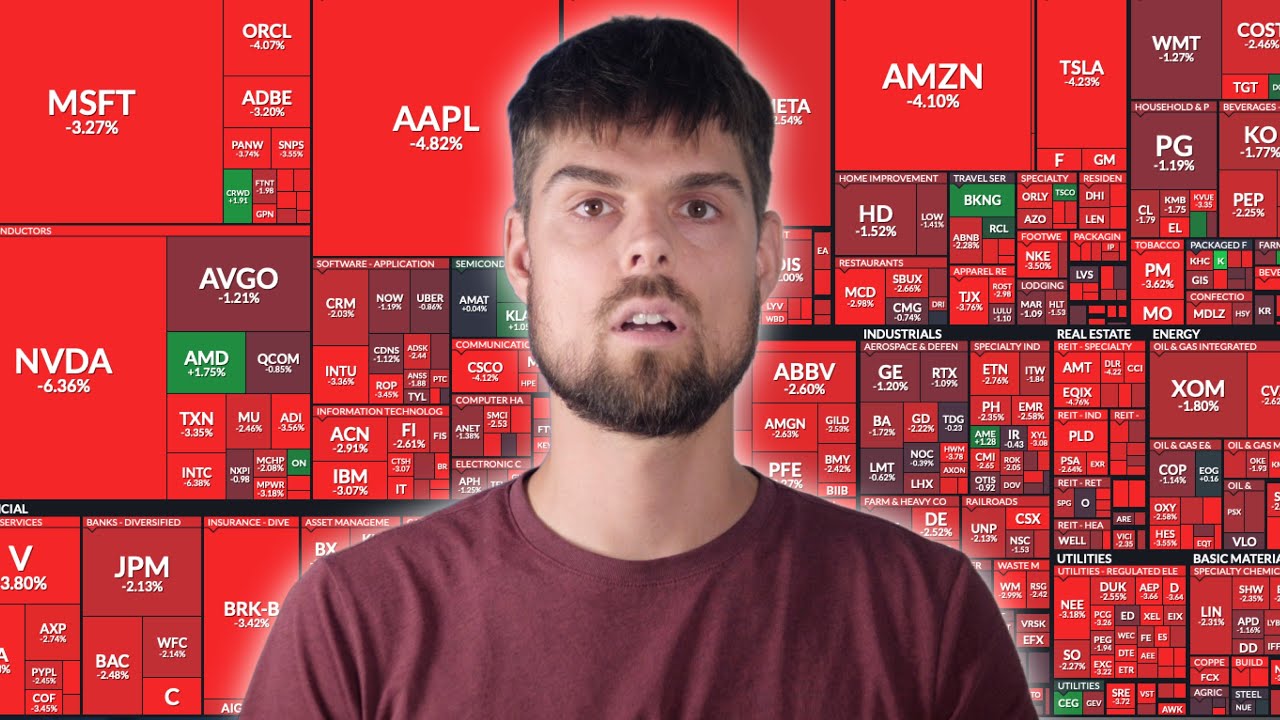

TLDRDans cette vidéo, l'animateur aborde la résilience économique des États-Unis malgré l'augmentation des taux d'intérêt, soulignant plusieurs facteurs contribuant à cette situation. Il mentionne le fait que les Américains empruntent majoritairement à taux fixe, ce qui les rend moins sensibles aux fluctuations des taux d'intérêt. Il insiste également sur la diversification de l'économie américaine et son orientation vers les services, qui sont moins dépendants des marchés financiers. De plus, il évoque l'impact des perturbations de la chaîne d'approvisionnement et de la pandémie de COVID-19 qui ont créé un réservoir de croissance. L'animateur analyse également les préoccupations du milliardaire Barry Sternlicht concernant la fragilité du secteur immobilier commercial et les risques que cela pourrait poser pour les banques régionales. Il conclut en disant que la transmission de l'augmentation des taux d'intérêt aura plus de temps à s'effectuer que prévu, ce qui pourrait entraîner une période de volatilité sur les marchés.

Takeaways

- 📉 L'alerte au CRAC (crack) lancée par le gouverneur de la Banque centrale du Canada suggère une possible vulnérabilité du système financier canadien.

- 💡 Le système financier canadien reste résilient, mais l'adaptation aux taux d'intérêt plus élevés prendra du temps et pourrait présenter des risques.

- ⚠️ Les marchés financiers peuvent connaître de la volatilité en raison des attentes concernant les baisses de taux directeurs par les banques centrales.

- 🏦 L'adaptation des ménages et des entreprises aux taux d'intérêt plus élevés a augmenté certains indicateurs de tension financière.

- 📈 Les valorisations de certains actifs financiers semblent tendues, ce qui augmente le risque d'une correction financière importante.

- 🌐 Des risques géopolitiques et économiques importants continuent de planer, ajoutant à l'incertitude du marché.

- 🔄 L'utilisation croissante du levier financier dans le secteur non bancaire pourrait amplifier les effets d'une correction potentielle.

- ⏳ La Banque centrale de Norvège a maintenu son taux directeur à 4,5 % et a averti qu'une politique monétaire restrictive pourrait être nécessaire pendant plus longtemps pour combattre l'inflation.

- 🇺🇸 La croissance économique américaine a été robuste au 4ème trimestre 2023 avec un taux de 3,4 %, malgré l'augmentation des taux d'intérêt.

- 📚 L'économie américaine est moins sensible à la hausse des taux d'intérêt en raison de l'emprunt massif à taux fixe, adapté depuis la crise des subprimes.

- 💼 L'économie américaine est très diversifiée et orientée vers les services, ce qui lui confère une résilience face aux chocs financiers.

Q & A

Quelle est l'alerte économique majeure mentionnée dans le script ?

-L'alerte économique majeure mentionnée est l'alerte au CRAC (crack) lancée par le gouverneur de la Banque centrale du Canada, soulignant les risques pour la stabilité financière et la possible volatilité des marchés.

Quels sont les facteurs qui contribuent à la résilience du système financier canadien ?

-Les facteurs contribuant à la résilience comprennent les mesures proactives prises par les ménages, les entreprises, les banques et les institutions financières pour s'adapter aux taux d'intérêt plus élevés et se prémunir contre les chocs économiques.

Quels sont les risques potentiels identifiés pour la stabilité financière à long terme ?

-Les risques potentiels incluent la volatilité des marchés, l'anticipation de baisses de taux qui ne se matérialisent pas, les risques géopolitiques et économiques persistants, et l'augmentation des indicateurs de tension financière.

Comment l'effet de levier peut-il amplifier les risques financiers ?

-L'effet de levier peut amplifier les risques financiers en augmentant potentiellement les pertes en cas de marchés descendants, car les investisseurs peuvent spéculer avec des fonds empruntés, qui augmentent les gains mais aussi les pertes.

Quelle est la politique monétaire actuelle de la Banque centrale de Norvège ?

-La Banque centrale de Norvège a maintenu son taux directeur à 4 et demi et a prévenu qu'une politique monétaire restrictive pourrait être nécessaire pendant plus longtemps que prévu pour juguler l'inflation.

Quels sont les facteurs expliquant la résilience économique des États-Unis malgré l'augmentation des taux d'intérêt ?

-La résilience économique américaine est expliquée par des facteurs tels que l'emprunt à taux fixe de 95% des Américains, la diversification de l'économie, l'orientation vers les services, la trésorerie positive des grandes entreprises, et la réserve de cash disponible suite à la pandémie COVID-19.

Quels sont les secteurs économiques qui peuvent être affectés par les changements de taux d'intérêt ?

-Les secteurs économiques potentiellement affectés comprennent le secteur immobilier, en particulier le commercial et le bureau, ainsi que les entreprises de taille intermédiaire (ETI) qui dépendent plus de la disponibilité du financement.

Quelle est la préoccupation principale de Barry Sternlicht, le cofondateur de Starwood Capital Group ?

-La préoccupation principale de Barry Sternlicht est la fragilité du marché immobilier commercial et de bureau, attribuée au télétravail et au déclin du besoin de surface de bureau, ainsi qu'à la concurrence du e-commerce pour le commerce traditionnel.

Quelle action Warren Buffet a-t-il récemment entreprise avec les actions d'Apple ?

-Warren Buffet a vendu des actions d'Apple, qui est sa plus grande participation dans son fonds, pour alléger sa position et reconstituer une réserve de cash, ce qui pourrait indiquer qu'il anticipe une opportunité d'achat dans un marché potentiellement plus faible.

Quels sont les indicateurs avancés pour évaluer la santé économique et les risques de marché ?

-Les indicateurs avancés incluent l'observation des valeurs moyennes telles que le Russell 2000 pour les entreprises de taille intermédiaire, qui sont plus sensibles aux changements économiques, et le cours de l'or, qui est considéré comme un refuge en temps de crise et peut indiquer les anticipations d'un marché plus large.

Quelle est la durée de transmission des hausses de taux d'intérêt dans l'économie selon le script ?

-Selon le script, la transmission des hausses de taux d'intérêt dans l'économie prend plus de temps qu'auparavant, avec une période de transmission qui pourrait être plutôt entre 24 et 36 mois, contre 12 à 18 mois traditionnellement.

Outlines

Esta sección está disponible solo para usuarios con suscripción. Por favor, mejora tu plan para acceder a esta parte.

Mejorar ahoraMindmap

Esta sección está disponible solo para usuarios con suscripción. Por favor, mejora tu plan para acceder a esta parte.

Mejorar ahoraKeywords

Esta sección está disponible solo para usuarios con suscripción. Por favor, mejora tu plan para acceder a esta parte.

Mejorar ahoraHighlights

Esta sección está disponible solo para usuarios con suscripción. Por favor, mejora tu plan para acceder a esta parte.

Mejorar ahoraTranscripts

Esta sección está disponible solo para usuarios con suscripción. Por favor, mejora tu plan para acceder a esta parte.

Mejorar ahoraVer Más Videos Relacionados

Comment Protéger Votre Épargne ? (Bourse, Or, Bitcoin)

EFFONDREMENT EN BOURSE | Que se passe-t-il?

To KRACH or NOT to KRACH ? | Morningbull : le réveil marchés | Swissquote

🎙️ Pourquoi les MAUVAIS chiffres font MONTER les marchés ?! | Morningbull | Swissquote

🚨 29 AVRIL 2024 ☀️☕️🥐 UNE SEMAINE INTENSE MAIS PASSIONNANTE ⚠️ L'ALTCOIN SEASON AU BOUT DU TUNNEL ?

🚨 13 AVRIL 2024 ☀️☕️🥐 LA FIN DU BULL MARKET OU LE DEBUT D'UNE NOUVELLE ERE ? EXCLU NEWS ETF ⚠️

5.0 / 5 (0 votes)